연말정산 부양가족(맞벌이 부부)공제기준 : 인적공제, 신용카드, 의료비, 교육비

연말정산 부양가족 소득공제 : 맞벌이 부부

▶ 맞벌이부부 기준 : 부부 모두 연간 총급여 500만원 이상인 근로자 부부

▶ 소득공제와 세액공제의 차이

# 소득공제 : 1년간 소득금액을 감해주는 공제 : 과세구간의 세율을 적용하여 실질 절감액이 결정 됨

# 세액공제 : 내야하는 세금을 직접 감하는 공제 : 공제금액의 100%를 지급받는 것과 동일

1. 맞벌이 부부 배우자 인적공제 기준 및 공제금액

▶ 인적공제란 : 본인, 배우자, 부양가족에 대해 1인당 150만원의 기본공제 가능

▶ 맞벌이 부부의 경우, 본인 외 배우자에 대한 인적공제를 본인이 받을 수 없음.

# 남편분 인적공제 = 남편분 연말정산

# 아내분 인적공제 = 아내분 연말정산

# 서로에 대해 인적공제 불가 : 2중 공제가 될 수 있으므로 불가함.

▶ 만약, 배우자가 연간 급여액 500만원 미만 or 소득금액 100만원 미만인 경우 : 본인분에 인적공제 가능

2. 맞벌이 부부 자녀 인적공제 기준 및 공제금액

▶ 맞벌이 부부의 자녀는 "직계비속"으로 구분되며, 자녀 1인당 150만원의 기본공제 가능

▶ 단, 맞벌이 부부 중 1명의 부모만이 공제

# 자녀에 대해 남편이 공제를 받았다면, 아내는 공제 불가능

3. 맞벌이 부부 신용카드 공제기준 및 공제금액

▶ 맞벌이 부부의 신용카드 사용액은 부부가 각자 소득공제

# 남편분 인적공제 = 남편분 연말정산

# 아내분 인적공제 = 아내분 연말정산

▶ 만약, 남편카드를 아내가 사용한 경우 : 남편 소득공제에 적용

# 신용카드 사용 공제기준은 카드 소유자(명의자)기준 임

▶ 신용카드 사용금액의 15 ~ 80%까지 공제가능하며, 연도별 공제 비율은 변동.

▶ 신용카드로 결제한 의료비, 학원비, 교복구입비 등은 특별세액공제와 중복하여 공제가능.

4. 맞벌이 부부 의료비 및 교육비 공제기준 및 공제금액

▶ 배우자를 위해 지출한 의료비는 본인 공제 가능

# 아내의 치료를 위해 남편이 지출한 의료비 = 남편의 소득공제

▶ 자녀를 위해 지출한 의료비 및 교육비는 부부 중 1인에게 공제 가능

# 자녀의 치료를 위해 남편이 지출한 의료비 = 남편의 소득공제

# 단, 남편이 자녀의 기본공제를 받아야 함

▶ 배우자를 위해 지출한 교육비는 공제 불가 & 자녀를 위해 지출한 교육비는 공제 가능

# 자녀의 교육을 위해 남편이 지출한 의료비 = 남편의 소득공제

# 단, 남편이 자녀의 기본공제를 받아야 함

▶ 의료비와 교육비는 지출금액의 15% 세액공제

# 의료비는 총 급여액의 3%를 초과한 의료비만 해당하며, 연 700만원 한도

# 교육비는 공제대상 및 나이에 따라 공제

▶ 의료비와 교육비는 세액공제 대상이므로, 잘 챙겨야 함.

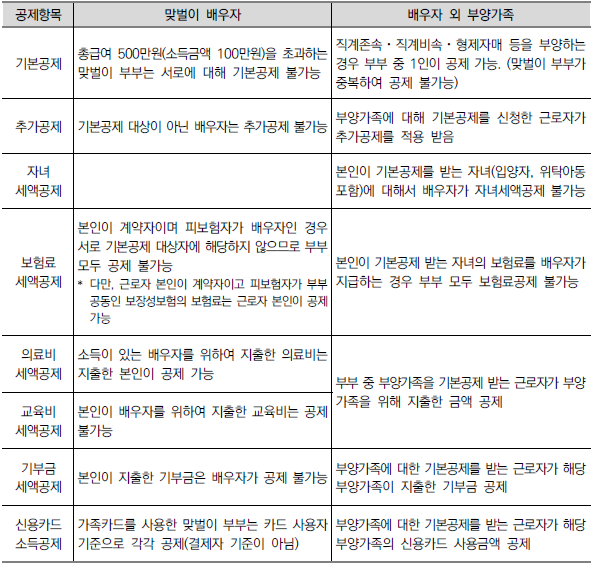

5. 맞벌이 부부 공제기준 한눈에 보기